毎年10月くらいになると、「年末調整の書き方がわからない!」という声を聞きます。

特に、2025年は、基礎控除と給与所得控除が大きく変わって、今まで以上にややこしい!

そこで、図解でわかりやすくお伝えしたいと思います。

年末調整の書き方、分からない人はぜひ読んでみてね!

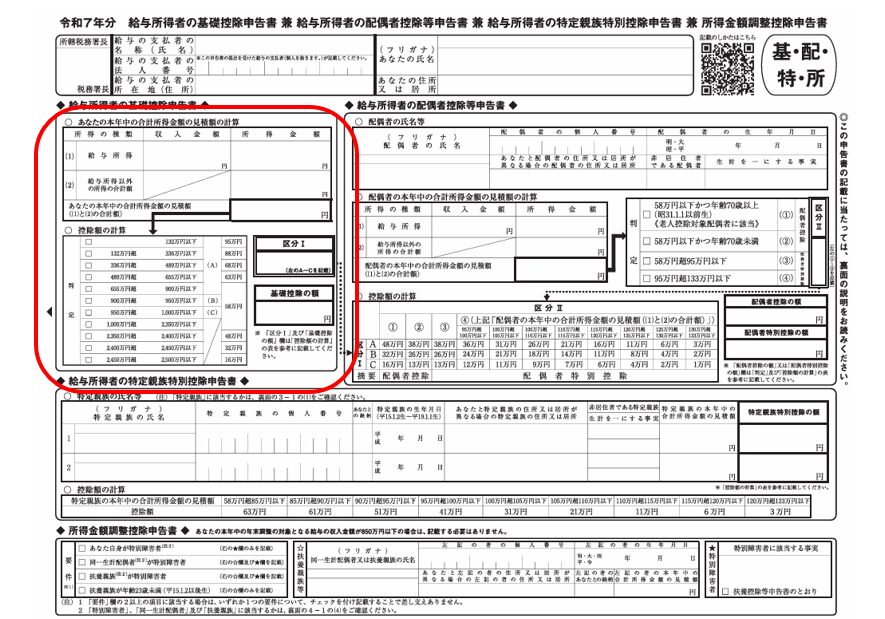

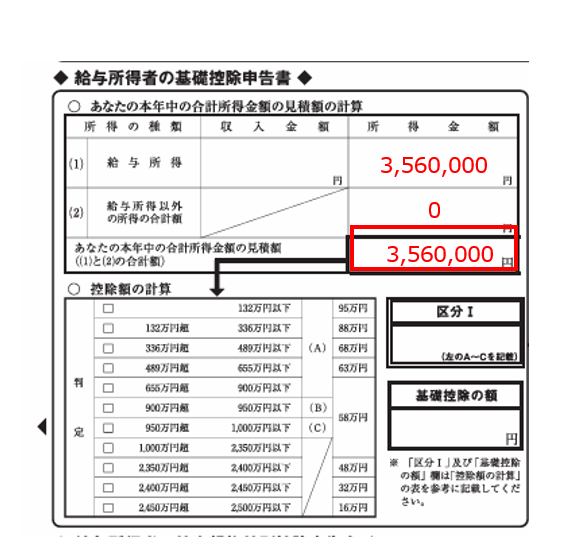

①給与所得者の基礎控除申告書

まず最初に給与所得者の基礎控除申告書の書き方から

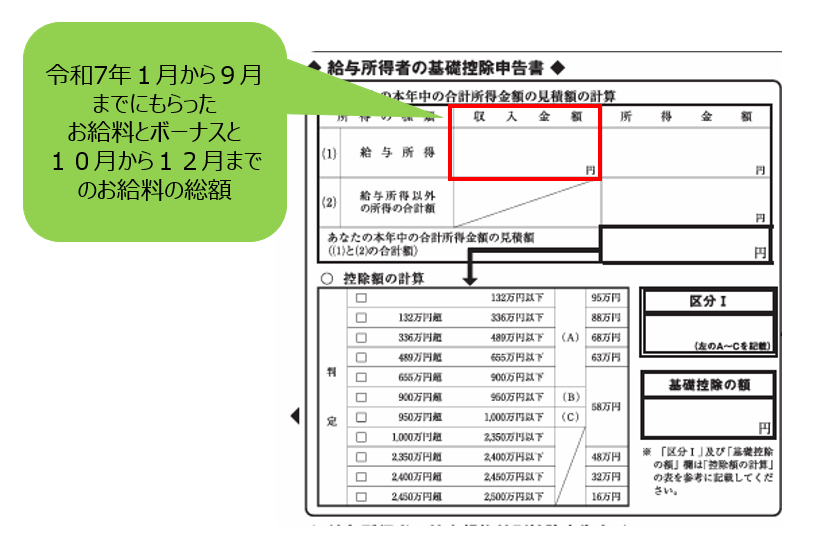

①2025年の12月までのお給料総額を記入

まず、(1)の給与所得の収入金額の欄に2025年1月から12月までのお給料の総額を記入します。

年末調整の書類を提出する時期は10月や11月が多いので、この欄はあくまでも予測で記入します。

9月までもらったお給料とボーナスの合計とこれからもらえる10月から12月までのお給料を予想して計算します。

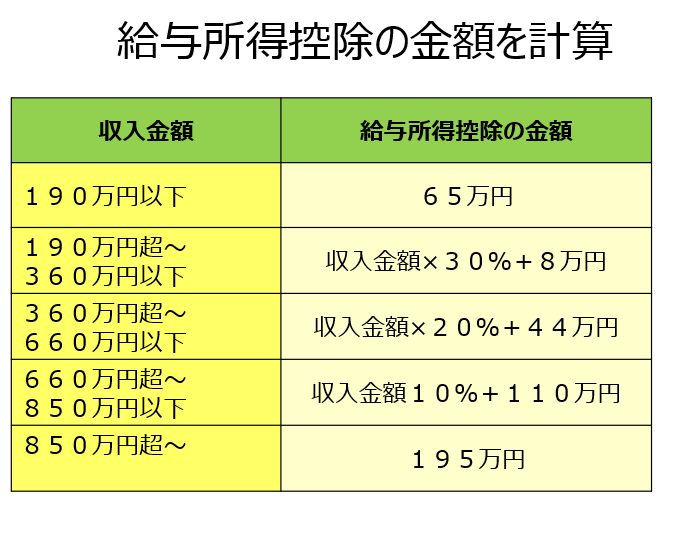

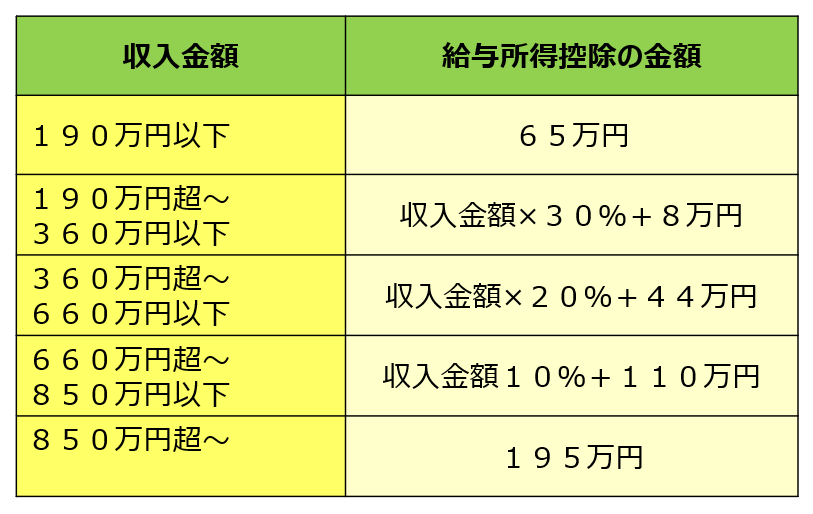

②給与所得控除の金額を計算

次に給与所得控除の金額を計算します。

給与所得控除の金額は、収入の金額の欄を見て、自分の年収のところの式で計算します。

給与所得控除の金額を計算したら、年収から給与所得控除の金額を引きます。

| 年収 | 計算式 | 給与所得控除額 | 所得金額(年収-控除) |

|---|---|---|---|

| 500万円 | 500万円×20%+44万円 | 144万円 | 356万円 |

| 800万円 | 800万円×10%+110万円 | 190万円 | 610万円 |

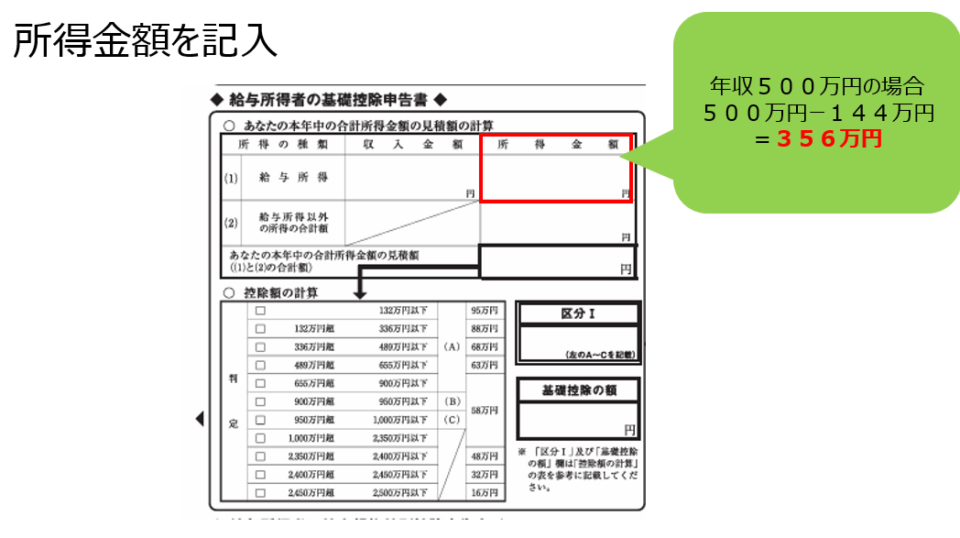

この「年収-給与所得控除」で出た金額を、

【(1)所得金額】の欄に記入します。

もしお給料以外に副業・講演料・不動産収入などがあれば、

【(2)給与所得以外の所得の合計額】の欄に記入してください。

そして、(1)給与所得と(2)給与以外の所得の合計額の所得金額の合計額を記入します。

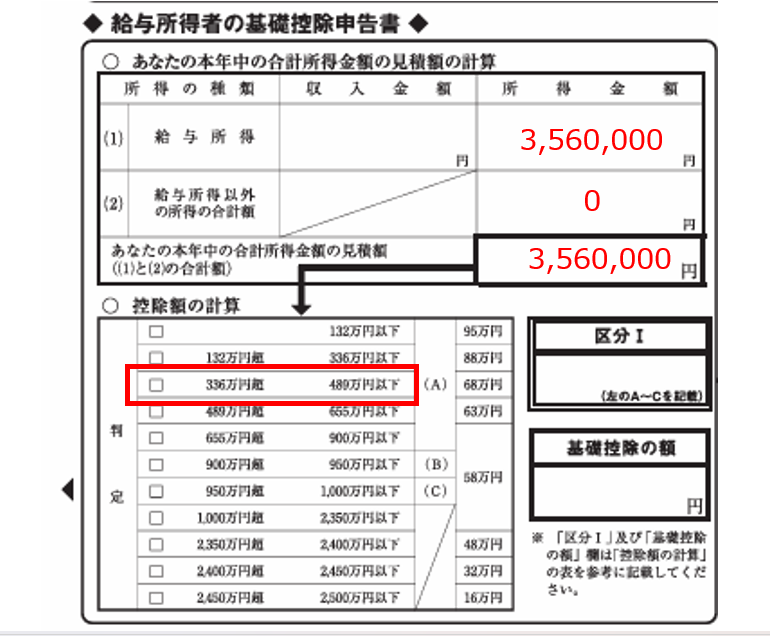

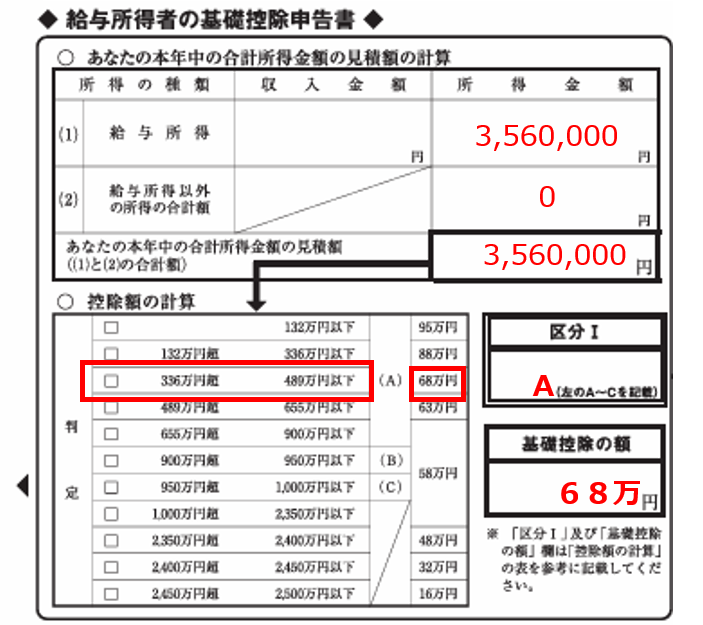

③基礎控除の金額を記入

2025年の所得まで計算したら、「控除額の計算」の表を確認します。

例えば、所得金額が356万円の人は、

336万円超489万円のところに該当します。

所得金額の右側に(A)(B)(C)とあるので、該当するものを区分Ⅰに記入し、基礎控除の額を書きます。

去年まではほとんどの方が、基礎控除の金額、48万円だったのですが、

2025年は、年収によって段階的に変わります。

2025年はややこしい変更の年ですが、

ひとつずつ丁寧に書いていけば大丈夫。

しっかり理解して、税金で損しないようにしましょう!

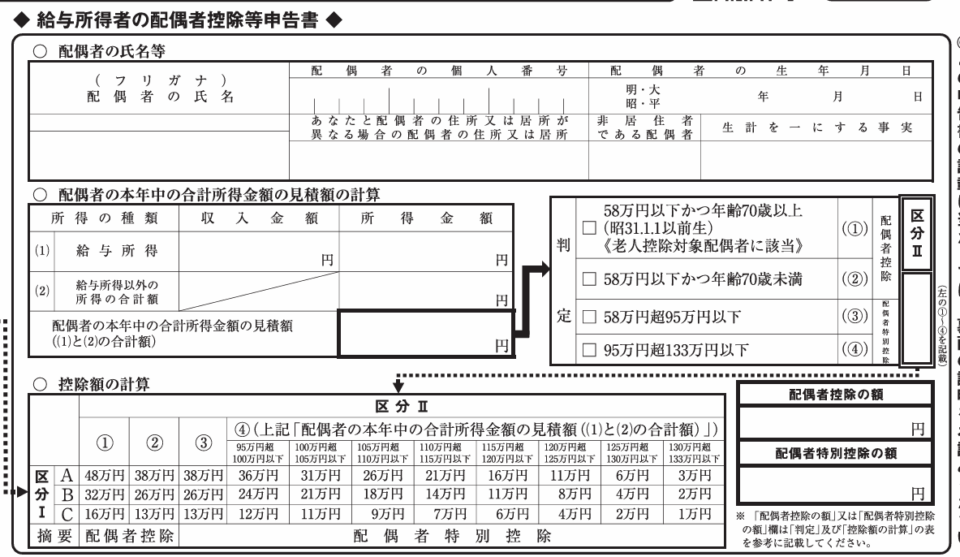

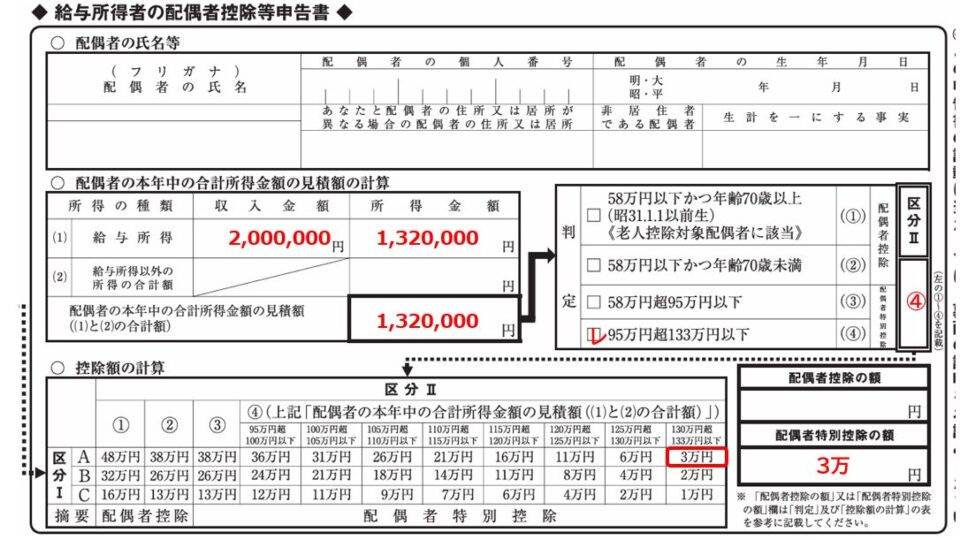

②給与所得者の配偶者控除控除等申告書

次に、配偶者控除の欄を記入します。

妻が正社員やパートの場合

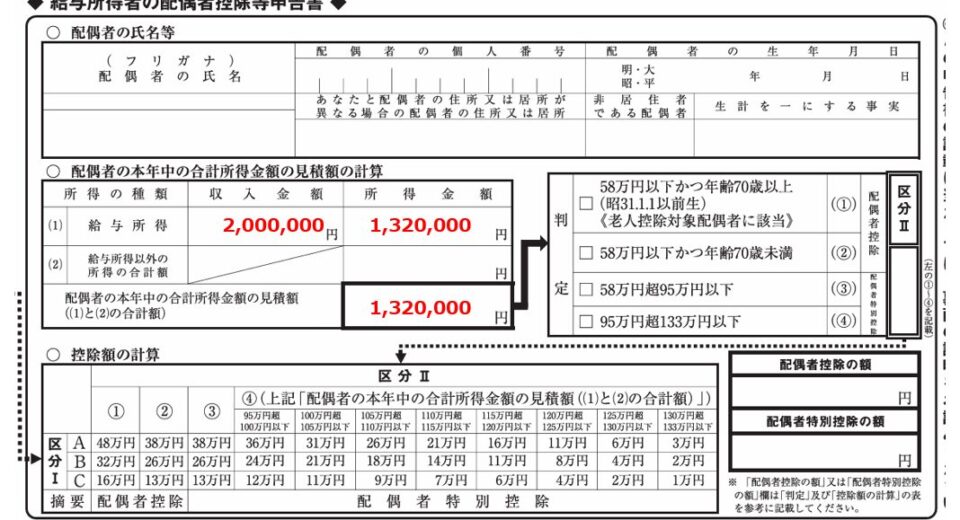

配偶者が正社員やパートの場合、

(1)の給与所得の

収入のところに年収

所得のところに給与所得控除後の金額を書きます。

所得は、先ほどの給与所得控除の計算と同じ計算方法で計算します。

この表を使ってね。

例えば、年収200万円の方の場合、

200万円×30%+8万円=68万円なので、

所得は、200万円ー68万円=132万円になります。

給与所得者の行の収入に200万円を、所得のところに132万円を記入します。

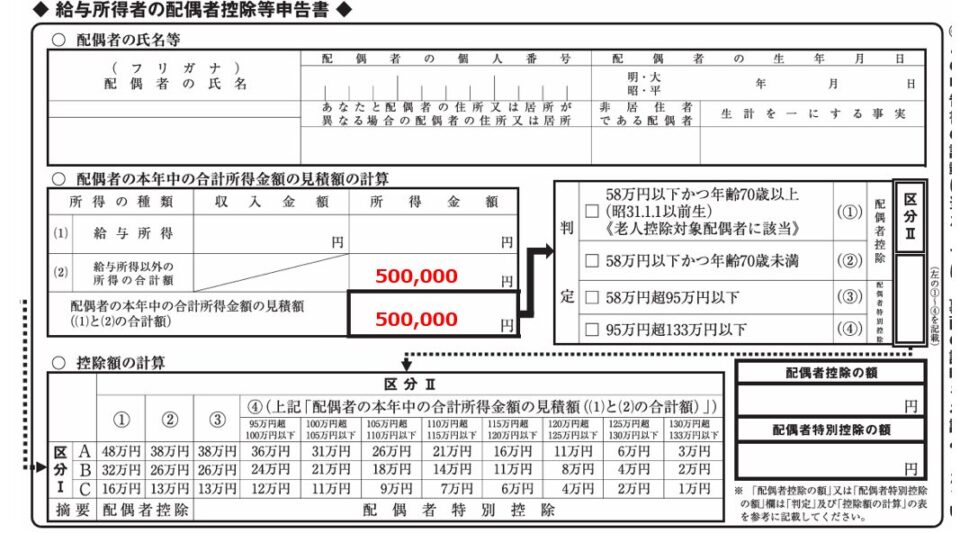

②妻が自営業の場合

妻が自営業の場合は、

記入する時点では売上や経費がいくらになるかわからないので、

11月、12月の売上がどのくらいになりそうか、

経費がどのくらいになりそうか、

だいたいでいいので予測を立てます。

例えば、今年の売上が200万円、必要経費が150万円の場合、

売上ー必要経費=所得

200万円ー150万円=50万円になります。

そして、(2)の給与所得以外の所得のところの「所得」に

50万円を記入します。

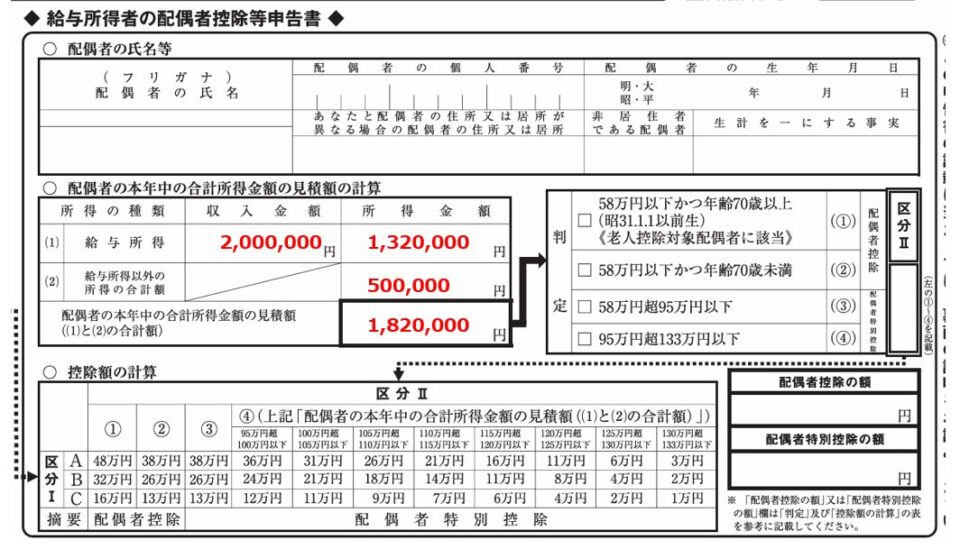

妻がパートと自分で事業をしている場合は、

妻の給与の所得と事業の所得の合計を

「所得」の欄に記入します。

配偶者の本年中の合計所得金額の見積額

配偶者の給与所得の金額と

事業所得の金額がはっきりわかったら、

その合計額を記入し、判定を見ていきます。

判定から、控除額の計算の表を見て、

配偶者控除がいくらになるかを確認し、

配偶者控除または配偶者特別控除の金額を記入します。

妻がパートの場合の扶養については

「扶養の壁、結局いくら?2025年お金のニュース」

妻が自営業の場合の扶養については

「妻が自営業、夫が会社員の場合の扶養、どうしたらいいの」

こちらを見てくださいね!

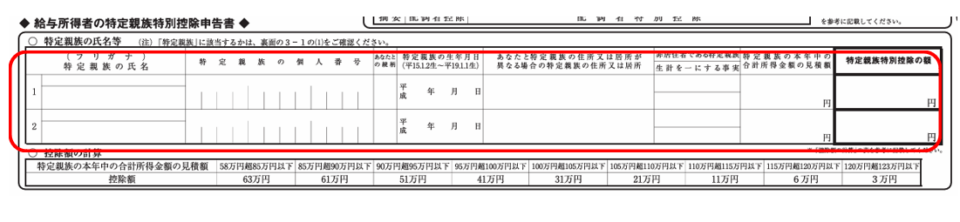

19歳から23歳未満のお子様を扶養している場合

19歳から23歳未満のお子様を扶養している場合

「給与所得者の特定親族扶養控除申告書」の欄も忘れずに記入しましょう。

こちらの欄です↓

お子様の名前とお子様のマイナンバーの番号を記入して、扶養控除の金額を書きます。

この金額もお子様の所得を計算します。

所得の計算は、「年収ー給与所得控除」ですね。

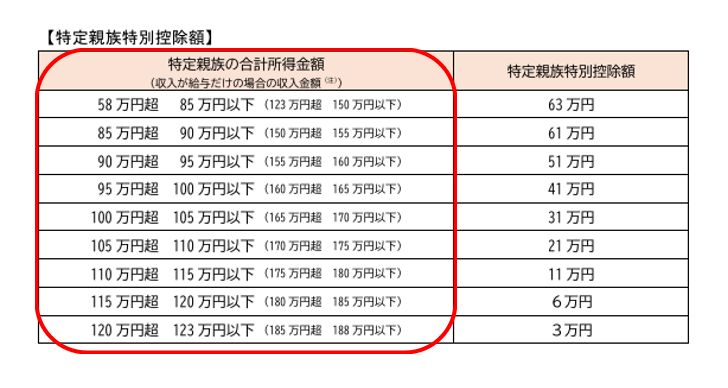

でも、こちらの方が見やすいかも↓

年収がわかれば、(123万円超 150万円以下)のところを見ればいいので、

所得の計算がめんどくさい時は、こちらを見てくださいね。

例えばお子様の年収が130万円の場合は、特定親族控除の金額は63万円になります。

こちらをうっかり書き忘れると、お子様の扶養控除が受けられないので、忘れずに記入しましょう!

年収が850万円以上でお子様や特別障害者がいる人

年収が850万円以上の人は「所得金額調整控除申告書」も忘れずに記入しましょう!

年収が850万円以上で23歳未満のお子様がいる人や

自分や家族が特別障害者の人は、

「所得金額調整控除申告書」のところも忘れずに!

23歳未満のお子様がいる人

まず①の該当するところにチェックを入れて

お子様がいる人は②にお子様の名前とマイナンバーの番号と生年月日を記入

自分や家族が特別障害者の人

自分や家族が特別障害者の人は、

①の該当のところにチェックを入れて

③のところに障害者手帳の交付日、障害の等級を記入します。

物価高で年収が上がった人も多いと思います。

お子様を扶養している場合の扶養控除は夫婦のうち片方しか受けれませんが、

夫婦とも年収が850万円を超えていれば夫婦ともこちらの控除を受けることができます。

年収が850万円を超えている人はここ注意してくださいね!

知らずに損をしないように

今年の年末調整では、所得を自分で正しく計算することがこれまで以上に大切になっています。

また、これまで一律だった大学生の子どもの所得控除も今年から見直しが入っています。

「知らなかった…」で損をすることがないようにしましょう!